Разработка общих положений проекта

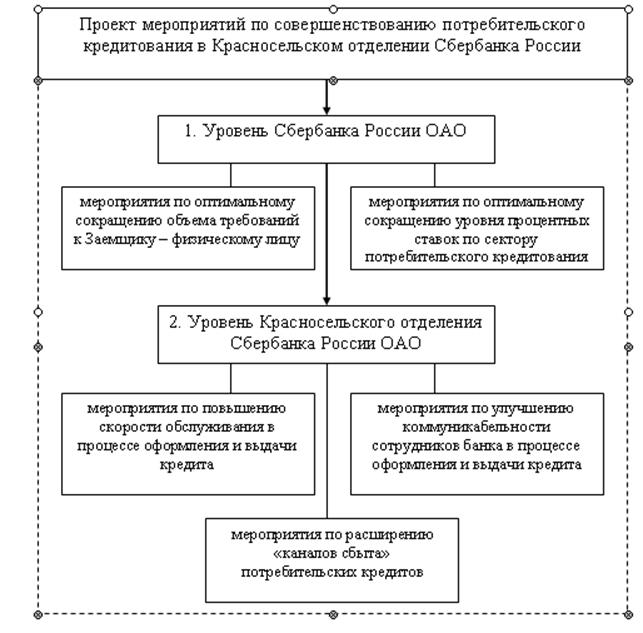

С учетом результатов исследования, реализованного в рамках предыдущей главы, автором был сформирован следующий перечень мероприятий, направленных на оптимальное повышение эффективности коммуникационных процессов в рамках потребительского кредитования в Красносельском отделении Сбербанка России – рис. 15.

Рисунок 15 - Перечень мероприятий по совершенствованию потребительского кредитования в Красносельском отделении Сбербанка России ОАО

Таким образом, общий план действий предполагает проведение мероприятий, как на уровне головной организации, так и непосредственного объекта исследования.

В рамках данного дипломной работы автор обратилась к тщательной проработке второй группы мероприятий, которая будет реализована следующим образом:

1) задачи повышения скорости обслуживания и расширения «каналов сбыта» потребительских кредитов будут реализованы посредством внедрения соответствующего программного продукта;

2) задачи по улучшению коммуникабельности сотрудников банка будут реализованы посредством внедрения соответствующей системы обучения персонала навыкам личных продаж в процессе реализации банковских продуктов.

Эффективная система автоматизации кредитования способна не только дать существенные конкурентные преимущества в борьбе за клиента, но и снизить банковские риски. Это обусловлено:

· четким построением процесса кредитования и, как следствие, повышением качества предоставления кредитных услуг;

· использованием технических возможностей автоматизированной системы для практической организации кредитования (терминалы в удаленных торговых точках, офлайновая обработка документов на предоставление кредита и т. д., что минимизирует издержки, связанные с дополнительными рабочими местами, штатом обслуживающего персонала и пр.);

· применением программы для маркетинговых целей - система не ограничивает возможности банка лишь «игрой с кредитными продуктами» (т. е. когда он предлагает только процентную ставку за использование кредита или ставку удорожания, процент за ведение ссудного счета и т. п.), а предусматривает гораздо больше для удобства клиента - кредит «за 15 минут», аннуитетные графики погашения, возможность узнать информацию по ссуде через Интернет или мобильный телефон, схему 10 ґ 10 ґ 10 (10% - первоначальный взнос; 10% - годовых; 10 месяцев - срок кредитного договора) и т. д., другими словами, любые маркетинговые ходы для привлечения потенциального заемщика;

· возможностью применения высоких технологий как механизма и инструмента мониторинга. Наряду с очевидными конкурентными преимуществами и использованием системы в целях маркетинга не следует забывать, что высокие технологии служат для накопления данных о кредитном бизнесе (что особенно актуально для кредитного бюро), а эффективная система позволяет произвести оценку состояния этого бизнеса.

Зачастую банки стараются собственными силами автоматизировать операции по кредитованию населения, считая, что учесть всю специфику их бизнеса сторонний разработчик не сможет. Однако практика показывает, что подобный подход существенно снижает уровень конкурентоспособности и усиливает риски, в пространстве которых функционирует весь бизнес банка. Эти риски необходимо нейтрализовать - либо сверхвысокими затратами на самостоятельные программные разработки и заработную плату персонала, либо обращением к системе автоматизации и услугам внешнего, т. е. профессионального разработчика (по аналогии с кредитным портфелем - только здесь речь идет о портфеле инвестиций в информационные технологии). В любом случае выбор остается за банком.

Чтобы система автоматизации стала не просто необходимостью, а инструментом конкурентной борьбы и завоевания потребителя, она должна отвечать ряду требований:

1. Функциональная полнота - необходимо целиком покрывать все направления кредитного бизнеса, которые предлагает банк.

2. Комплексность - наряду с автоматизацией рабочих мест сотрудников, непосредственно занятых в процессе кредитования, требуется обеспечивать нужным функционалом остальные подразделения банка (отделы, работающие со вкладами и пластиковыми карточками, кассу, представительства в торговых точках и т. п.).

3. Производительность - система должна обладать достаточным быстродействием, адекватным совокупным затратам на аппаратную платформу и программную часть.

4. Эргономичность - у системы должен быть удобный интерфейс, обеспечивающий максимально быстрый ввод информации, а также вывод конечных документов в понятных и знакомых кредитному работнику форматах. В архитектуре системы необходимо предусмотреть возможность дистанционного администрирования и удаленного доступа для операционистов.

5. Экономичность - низкая (по сравнению с другими подобными ей кредитными системами) совокупная стоимость владения, прозрачная и логичная схема лицензирования для эффективного экономического планирования.