Небанковское кредитование малых предприятий: состояние, тенденции развития

С мелкими заемщиками наиболее активно работают кооперативы. В большинстве своем кооперативы предоставляют совсем небольшие по размеру средства, что в наибольшей степени соответствует идее микрофинансирования. Однако, безусловно, оптимальный размер кредита определяется целями, на которые он берется, масштабами бизнеса, а также отраслью, в которой работает заемщик, характером и продолжительностью производственного цикла.

Одной из основных характеристик доступности кредитов является процентная ставка. Процент, под который предоставляются микрозаймы, сопоставим с процентом по обычным банковским кредитам.

Это несколько не согласуется с зарубежной практикой, где ставка процента за пользование микрофинансовыми ресурсами достаточно высока. Ведь эффективно работающие финансовые посредники вынуждены взимать высокие проценты, чтобы покрывать расходы на маленькие ссуды. Деньги международных доноров и целевые государственные средства не могут являться долгосрочными источниками финансирования.

В России ставки достаточно низкие, особенно у государственных фондов поддержки предпринимательства. С одной стороны, это результат того, что фонды работают за счет бюджетных средств и не являются коммерческими структурами. С другой стороны, государственные фонды сознательно занижают ставку, стремясь снизить финансовое бремя для субъектов малого предпринимательства. Ведь с точки зрения государственной политики, субъекты малого бизнеса – льготная категория, следовательно, и денежные займы они должны получать под более низкий процент. Но мировой опыт показал, что малые предприятия не нуждаются в такого рода льготах. Подавляющая часть предпринимателей берут короткие кредиты на текущие расходы, а полученной выручки обычно достаточно для уплаты высоких процентов. Предпринимателю с низким доходом нужен быстрый и постоянный доступ к финансовым ресурсам. Именно в этом задача таких программ, как микрофинансирование. Более того, льготное кредитование подчас может сыграть отрицательную роль, создавая мягкие условия хозяйствования, снижая рыночную жизнеспособность хозяйствующего субъекта. Таким образом, основная проблема не в высоких ставках на микрофинансовые услуги, а в том, что микрофинансовых институтов в России функционирует на данный момент пока еще мало. Предприниматели вынуждены обращаться в ломбарды, к теневым ростовщикам. Как показали интервью с руководителями ломбардов Кемеровской области, ставка процента по таким займам колеблется от 0,5 до 1,5% в день. Эти ставки можно расценивать как «верхний потолок» платы за пользование микрокредитами. В этом случае предпринимателю предпочтительнее будет обращаться в легально функционирующую МФО.

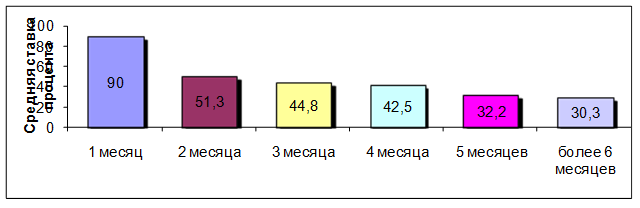

При анализе процентных ставок четко прослеживается их зависимость от сроков предоставления займов. Чем короче срок, тем выше стоимость ресурсов. Это вполне согласуется с общепризнанным подходом предоставления денежных средств: чем они «короче» – тем дороже (Рис.11).

Рис. 11. Зависимость ставки процента по рублевым кредитам от срока предоставления

В ходе анализа между средней ставкой и видом деятельности выявлена следующая зависимость: предприниматели, работающие в сфере услуг и в торговле, заимствовали средства под более высокие проценты, нежели занятые в промышленности и в сельском хозяйстве. Это связано с тем, что хозяйственный цикл в торговле короче, вложенные деньги быстро приносят прибыль. В этом случае предприниматель готов платить повышенную ставку процента, для него главное – бесперебойная работа, наличие требуемых оборотных средств.

Традиционно принято считать, что микрофинансовые ресурсы – это краткосрочные средства. В России основная масса микрокредитных ресурсов предоставлялась на срок шесть и более месяцев. Данные сроки были предпочтительны для всех типов МФО, за исключением кооперативов. Указанная особенность наиболее ярко проявляется у государственных фондов поддержки предпринимательства.