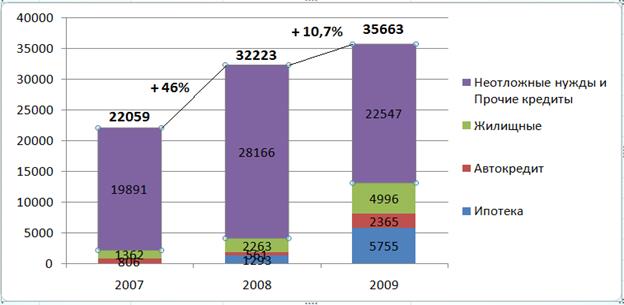

Состав и структура активных операций отделения Сбербанка России

Данные таблицы 6 свидетельствуют о том, что в кредитном портфеле преобладают ссуды II категории качества (нестандартные ссуды) с умеренным кредитным риском. За исследуемый период прослеживается увеличение ссуд IV и V категорий качества – проблемные и безнадежные ссуды, что является признаком увеличения кредитных рисков, и как следствие риск уменьшения доходности по кредитному портфелю.

Рассмотрим качество кредитного портфеля на примере портфеля однородных ссуд физических лиц (приложение).

В таблице 7 приводится анализ качества кредитного портфеля в разрезе классов ссуд по состоянию на 31 декабря 2007, 2008 и 2009 годов, а также показывает уровень созданных резервов под ссудную задолженность и раскрывает размер неработающих активов. В целях данной консолидации финансовой отчетности под неработающим кредитом понимается кредит , имеющий просроченную задолженность, частично или полностью, на срок более 90 дней.

Рис. 16. Структура неработающих кредитов ОСБ, в тыс. руб.

В связи с ухудшением экономической обстановки качество кредитного портфеля ухудшилось. Удельные вес неработающих кредитов составил 0.7% в 2007 году, до 0.85% в 2008 году и 1.1% в 2009 году. Увеличение доли неработающих кредитов привело к росту резерва на возможные потери по ссудам.

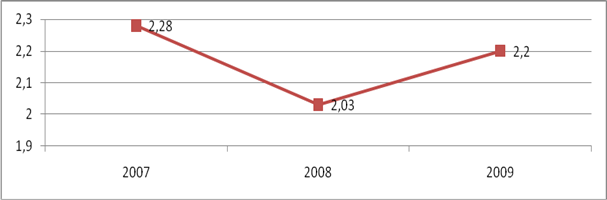

Рис. 17. Отношение резерва на обесценение кредитов к кредитному портфелю, в %

Отношение созданных резервов к кредитному портфелю (коэффициент резервирования) составляет 2,2% на 2009 год, при этом доля неработающих кредитов 1.1%, таким образом, созданные резервы более чем в двое превышают объем неработающих кредитов.

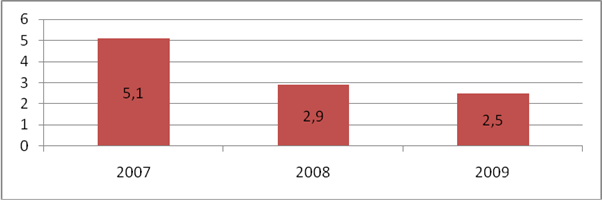

Рис. 18. Отношение резерва на обесценение кредитов к неработающим кредитам, в %

Как видно из рис. 18 наблюдается спад показателя отношения резерва на обесценение кредитного портфеля к неработающим кредитам, что связано с опережением роста неработающих активов по сравнению с ростом резервов на их покрытие.

2.4 Финансовые результаты отделения Сбербанка России

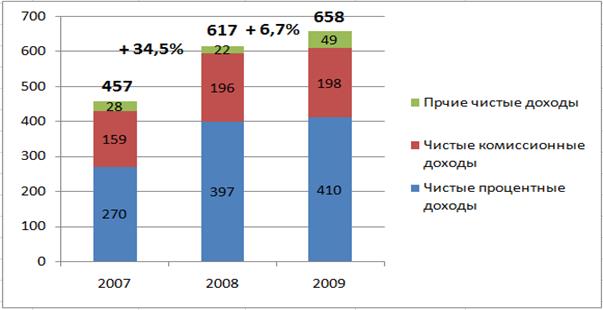

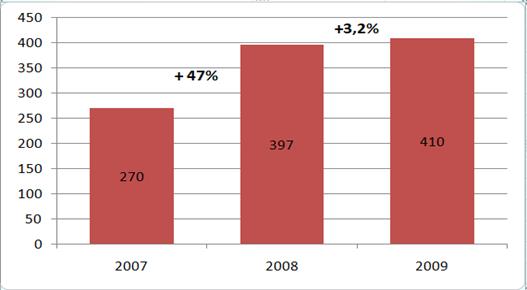

Рис. 19. Динамика чистых операционных доходов ОБС за период с 2007 года по 2009 год, млн. руб.

Операционные доходы выросли за 2008 год на 34,5%, а за 2009 год на 6,7%, основным источником роста стал существенный рост процентных доходов от кредитования клиентов. В 2009 ОСБ заработало 410 млн. руб. чистых процентных доходов, что выше аналогичного показателя 2008 года на 3,2 %.

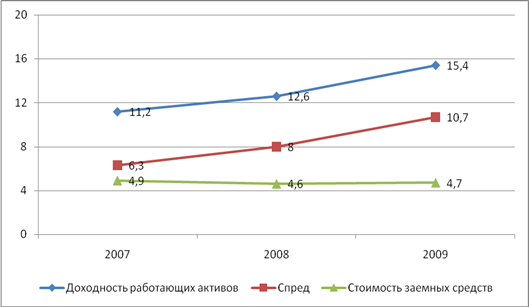

В таблице 7 представлены значения доходности активов и стоимости обязательств, а также показатели процентного спреда и процентной маржи на конец 2007, 2008, 2009 года.

Рис. 20. Динамика чистых процентных доходов в итском ОСБ за 2007-2009 год, млн. руб.

Чистые процентные доходы выросли за 2008 на 47%, а за 2009 на 3,2%. Основным источником роста чистых процентных доходов в 2008 году стал рост объемов кредитных операций. Резкий спад темпов роста чистых процентных доходов в 2009 связан с уменьшением кредитного портфеля. Чисты процентные доходы находятся в положительной динамике благодаря процентным доходам от долгосрочных кредитов, выданных в прошлых периодах и увеличении процентных ставок по кредитам.

Рис. 21. Динамика процентного спреда в итском ОСБ за 2007-200, %

Рост средней доходности активов, генерирующих процентные доходы, превысил рост средней стоимости обязательств в 2008 по сравнению с 2007 годом, что отразилось на увеличении показателя чистого процентного спреда до 8%. Темп прироста чистого процентного дохода в 2008 году превысил темп прироста активов, генерирующих процентные доходы, и чистая процентная маржа за соответствующий период возросла до уровня 6,9%.

За 2009 год спред вырос на 6,64 п.п. и составил 10,7% в результате повышения процентных ставок по кредитам и как следствие увеличение средней доходности по кредитным операциям до 15,4%. Увеличение процентных доходов за 2009 год и одновременное уменьшение кредитного портфеля привело к росту маржи до 9,7%.