Анализ состояния банковского кредитования малых предприятий

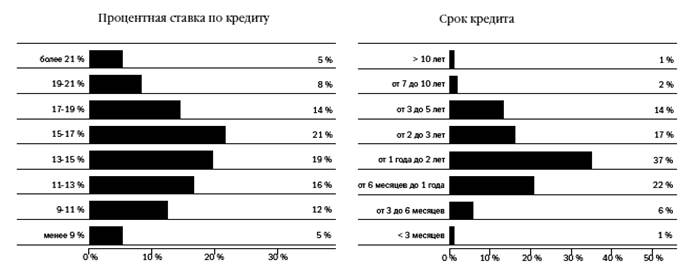

С другой стороны, краткосрочные кредиты, которые важны для малого и среднего бизнеса при пополнении оборотного капитала, также слабо развиты – на срок менее 6 месяцев берут кредит только 7% всех предпринимателей из тех, кто в принципе берет кредиты. К сожалению, долгая и сложная процедура оформления кредита, величина общих расходов на привлечение кредита не позволяют предпринимателям оперативно пользоваться этим инструментом для пополнения оборотного капитала, что, безусловно, ограничивает возможности бизнеса (Рис 10).

Ситуация с залогом для получения кредита сравнительно удобна для малого и среднего бизнеса. Три четверти предприятий, взявших кредит, предоставили залог, составлявший не более 100% от величины кредита, при этом для более чем половины предприятий (54%) размер залога составил менее 75% от величины кредита. Только в 10% случаев залог более чем в 1,5 раз превышал размер кредита.

Рис.10 Срок и процентная ставка по кредиту

К сожалению, финансовые инструменты, в том числе и страховые, в России пока недостаточно развиты, поэтому залогом, как правило, являются реальные материальные ценности, имеющиеся у МСБ. В 41% случаев в качестве залога использовались товары в обороте, практически настолько же распространено использование в качестве залога транспортных средств и оборудования малых и средних предприятий (40%) или зданий и сооружений (37%). Предприниматели в России предпочитают разделять бизнес и личное имущество – этот вид залогов использовался только в 13% случаев. Ценные бумаги использовались в качестве залога только в 8% случаев предоставления кредитов.

С другой стороны, такая ситуация вполне выгодна для большинства российских малых и средних предприятий с учетом реального образовательного уровня и знаний предпринимателей. Для состоявшегося предприятия, обладающего материальными ценностями, предоставление залога не является большой проблемой, если предприятие смогло пройти через сложную и не всегда адекватную процедуру в банке. Размер залога обычно бывает меньше, чем размер кредита, а в качестве залога могут выступать любые материальные ценности, которыми владеет предприятие.

Однако такая практика залогов, вполне подходящая для предприятий в сфере материального производства или потребительских услуг, совершенно не годится для предприятий, работающих в «нематериальной» сфере, в том числе, для инновационных малых компаний. Для новых только начинающих свою деятельность компаний предоставить требуемый залог совершенно невозможно.

Вывод заключается в том, что в основном МСБ за информацией о финансировании идет непосредственно к тем, кто и предоставляет само финансирование – к банкам. Значение данного источника информации является основным. Вместе с тем, большим авторитетом у МСБ пользуются люди и организации, которые на регулярной основе предоставляют услуги для предпринимателя – бухгалтер, юрист и внешний консультант. Совокупно эти три источника имеют значение для 30% опрошенных представителей МСБ в России, 35% опрошенных в Евросоюзе и 28% опрошенных в «новых странах» ЕС – т.е. значимость этих источников почти сопоставима с банками. Значительно меньшее значение имеют родственники и деловые контакты – в совокупности их значимость отмечают 21% опрошенных в России, 16% – в «новых» странах ЕС и только 8% опрошенных в «старой» Европе. При этом такие потенциальные источники информации, как отраслевая ассоциация и специализированные издания практически не имеют значения.

Малый и средний бизнес в России достаточно рационально подходит к

поиску и привлечению финансирования. Многие стороны банковского кредитования малого и среднего бизнеса также соответствуют обычной мировой практике. Проблема состоит в следующем:

1) процедура подготовки и рассмотрения заявок в банках не всегда удобна для малого и среднего бизнеса;

2) высокая стоимость кредитов для МСБ;

3) недоступность получения долгосрочных кредитов и неудобные условия получения краткосрочных кредитов; 4) практическое отсутствие кредитных возможностей для только, что стартовавших предприятий и предприятий, действующих в «нематериальной» сфере производства.

Статистика свидетельствует, что вот уже три года банковский сектор демонстрирует бурный рост объемов кредитования. Но на последнем этапе темпы заметно снизились. На наш взгляд, это обусловлено тем, что наиболее привлекательная часть рынка кредитования крупного и среднего бизнеса практически полностью освоена, а также возрастающей конкуренцией со стороны иностранных банков.