Формы безналичных расчетов

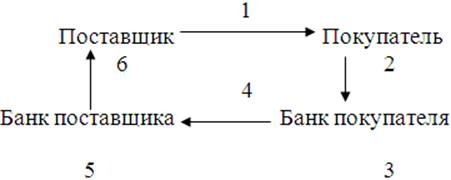

Рис.2

. Документооборот при акцептной форме расчетов с предварительным акцептом: 1 – отгрузка продукции, оказание услуг, выполнение работ; 2 – представление расчетных документов на инкассо; 3 – проверка и пересылка расчетных документов в банк покупателя; 4 – установление сроков акцепта и оплаты платежных требований, оприходование платежных требований в срочную картотеку; 5 – сообщение о сроках акцепта и оплаты платежных требований; 6 – согласие на оплату платежных требований или отказ от акцепта; 7 – изъятие платежных требований из срочной картотеки и их оплата (при согласии покупателя на оплату) или возврат в банк поставщика ( в случае отказа от акцепта); 8 – перевод платежа поставщику (заявление об отказе); 9 – зачисление денежных средств на счет поставщика; 10 – извещение поставщика о поступлении денежных средств (об отказе от акцепта).

Расчеты платежными требованиями-поручениями.

Платежное требование-поручение (далее – требование-поручение) – расчетный документ, содержащий требование получателя средств к плательщику оплатить на основании направленных ему, минуя обслуживающий банк, расчетного, отгрузочных и других документов, предусмотренных договором, стоимость поставленного по договору товара, произвести платежи по другим операциям (рис.3)

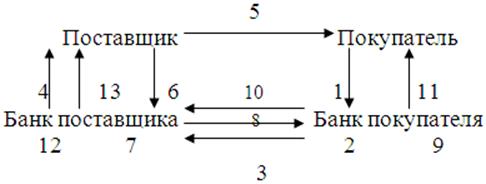

Рис.3.

Документооборот при расчете платежными требованиями-поручениями: 1 – отгрузка продукции, оказание услуг, выполнение работ (пересылка платежных требований-поручений покупателю); 2 – представление акцептованных платежных требований-поручений в обслуживающий банк для платежа; 3 – оплата платежного требования-поручения (списание средств со счета плательщика); 4 – перевод платежа в банк поставщика; 5 – зачисление денежных средств на счет поставщика; 6 – выписка со счета поставщика о поступлении денежных средств.

Недостатки, присуще данной форме расчетов, проявляются в отсутствии гарантии платежей, в некотором замедлении оборачиваемости средств в в случаях несвоевременной оплаты счетов покупателей, отказов от акцептов (особенно необоснованных).

К достоинствам можно отнести упрощение документооборота (не надо сдавать на инкассо, отказы от оплаты производятся минуя банк) и, следовательно сокращение издержек по ведению расчетов.

Расчеты аккредитивами

Аккредитив представляет собой соглашение между банком плательщика (далее – банк-эмитент) и плательщиком (долее – приказодатель аккредитива),в силу которого банк-эмитент по поручению приказодателя предоставляет в пользу получателя средств по аккредитиву (далее – бенефициар) обязательство произвести платеж против представленных в соответствии с условиями аккредитива документов и выполнения других условий аккредитива (рис.4)

Рис.4.

Документооборот при аккредитивной форме расчетов: 1 – представление заявления на выставление аккредитива; 2 – проверка правильности оформления заявления на открытие аккредитива и депонирование средств (выдача ссуды на выставление аккредитива) на балансовом счете «Аккредитивы»; 3 – пересылка в банк бенефициара заявления (сообщения) об открытии аккредитива; 4 – выдача заявления (сообщения) бенефициару об открытии аккредитива; 5 – отгрузка продукции, оказание услуг, выполнение работ; 6 – представление бенефициаром реестра счетов в обслуживающий банк с приложением товарно-транспортных и других документов, подтверждающих факт отгрузки продукции, оказания услуг, выполнения работ, предусмотренных условиями аккредитива; 7 – проверка выполнения условий, оговоренных в аккредитивном заявлении; 8 – пересылка в банк-эмитент реестра счетов с приложенным к нему комплектом документов, предусмотренных условиями аккредитива; 9 – проверка комплекта документов, приложенных к реестру счетов, их соответствия условиям аккредитива; 10 – перевод средств в банк бенефициара; 11 – извещение приказодателя о выплатах по аккредитиву; 12 – зачисление денежных средств на счет поставщика; 13 – извещение бенефициара о зачислении средств на его счет.

Открытие аккредитива производится за счет собственных средств приказодателя или за счет кредита банка, депонируемых в сумме аккредитива, в банке-эмитенте на отдельном балансовом счете «Аккредитивы». Открытие аккредитива частично за счет собственных средств приказодателя и частично за счет кредита банка не допускается.

Открытый аккредитив применяется плательщиком для расчетов только с одним бенефициаром, его нельзя переадресовать.

Аккредитивная форма расчетов может предусматривать акцепт, осуществляемый уполномоченным лицом плательщика, присутствующим при отгрузке товаров поставщиком.

Аккредитив открывается на определенный срок, поэтому банк-эмитент обязан следить за своевременным закрытием аккредитива. Если по истечении срока действия аккредитива остается неиспользованный для расчетов остаток средств, банк-эмитент перечисляет данную сумму на счет плательщика, с которого эти средства были депонированы.