Инструментарий для управления кредитными рисками

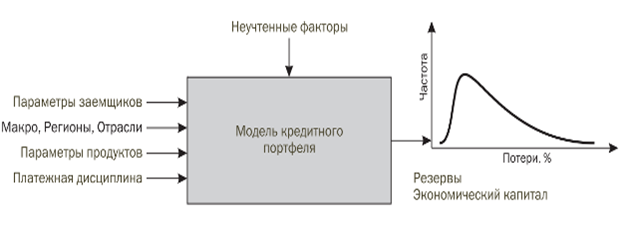

Центральное место в логической схеме оценки кредитного риска (рис. 23) занимает модель кредитного портфеля, которая позволяет банку объективно оценить такие важные для него характеристики кредитного риска, как требуемые резервы под ожидаемые потери по портфелю и экономический капитал под неожидаемые потери. Решение по каждой сделке также должно приниматься, исходя из текущего состояния кредитного портфеля: понизит или повысит данный заемщик общий риск портфеля? Ведь даже заемщик с низкой вероятностью дефолта (высоким кредитным рейтингом) может ухудшать состояние кредитного портфеля, если факторы кредитного риска, которым он подвержен, сильно коррелированны с текущими заемщиками в портфеле, если при добавлении заемщика в портфель будут превышены лимиты на отрасли и т.д.

Модель оценки риска кредитного портфеля может строиться двумя принципиально различными способами:

-на основе исторического распределения реальных потерь, например по поколениям кредитов;

- на основе данных по показателям риска отдельных кредитов, в частности вероятностям дефолтов заемщиков.

Принципиальная логическая схема модели оценки кредитного риска портфеля изображена на рисунке 25. Логика описания модели (методики) такая же, как для рисунка 24. Построение модели кредитного портфеля первым способом подразумевает, что на входе модели — параметры кредитных сделок (определяемые параметрами продуктов) и платежная дисциплина заемщиков. Этот метод довольно хорошо работает в стабильных макроэкономических условиях, но при бурном росте рынка и тем более при негативных изменениях сказываются его ограничения — не учет макроэкономических факторов риска, параметров заемщиков. [29]

Рис. 25. Логическая схема модели оценки рисков кредитного портфеля

Второй способ является более сложным и трудоемким, однако на выходе позволяет получить не только кривую распределения потерь по кредитному портфелю, но и методические основания для проведения анализа чувствительности портфеля к факторам риска и его стресс-тестирования.

Поскольку нам интересна не «посмертная» картина кредитного риска, а понимание будущего, необходимы связные макроэкономические сценарии, в которых «живут» банк и его заемщики. Это макроэкономическое моделирование, результаты которого напрямую сказываются на нашей оценке рисков кредитного портфеля. Риски концентрации редитного портфеля банка (по отраслям экономики, виду обеспечения и др.) являются одними из самых существенных факторов, которые оказывают влияние на финансовую устойчивость кредитной организации. Иллюстрацией влияния фактора отраслевой концентрации может служить, например, период стагнации немецкой экономики, начавшийся в 2001 году, когда прирост ее ВВП оказался в четыре раза меньше среднемирового, и повлекший за собой лавинообразный рост проблемных кредитов, а фактора коррелированности залогов — нынешний кризис. Однако, несмотря на наличие столь красноречивых примеров, банковские надзорные органы многих стран (и Россия не исключение) продолжают ограничивать лишь риски концентрации на одного заемщика или группу связанных заемщиков и никак не регулируют объем принимаемых банками рисков секторной концентрации (отраслевой и/или региональной, по виду залога), хотя и признают их исключительную важность как для устойчивости отдельных банков, так и для стабильности всей банковской системы. Безусловно, на разработку соответствующих регуляторных стандартов требуется время. Однако их отсутствие приводит к тому, что банки, особенно средние и мелкие, не имеют должной мотивации и осведомленности для управления своими концентрационными рисками, что может во время текущего кризиса привести к возникновению у них существенных проблем.

Методология стресс-тестирования играет важную роль в оценке рисков, позволяя оценить стоимость кредитного портфеля в условиях рецессии или кризиса. Она должна позволять оценивать влияние как отдельных негативных факторов, так и совокупности факторов — исторических и гипотетических сценариев — на ожидаемые потери, покрываемые резервами, и неожидаемые потери по кредитному портфелю (субпортфелям).

Результаты моделирования кредитного риска портфеля (в том числе с учетом стресс-тестирования) должны позволить провести оптимизацию кредитного банка. Оптимизация отвечает на такие важные в условиях кризиса вопросы, как: в каких регионах в условиях кризиса следует прекратить кредитование; какие отрасли выводить из портфеля (по регионам).

Оптимальные соотношения обеспечивают банк системой лимитов, которой он руководствуется при принятии решения о кредитовании, наряду с системой скоринговой (рейтинговой) оценки. [28]

Глубина и длительность финансового кризиса заставляет банки и надзорные органы задаться вопросами: насколько докризисная практика стресс-тестирования была достаточной и насколько она адекватна для применения сейчас в быстроизменяющихся условиях. В частности, кризис оказался более глубоким, чем предполагали стресс-сценарии банков, а слабо проработанные меры по реагированию усугубили ситуацию. И банки, и надзорные органы должны усвоить уроки… Примерно так начинается специальный документ Базельского комитета по стресс-тестированию, выпущенный в 2009 году. Этот документ должен помочь устранить недостатки текущей практики стресс-тестирования, способствовать развитию продвинутых методов и развеять тот мистический туман, который до сих пор существует вокруг термина «стресс-тестирование». Разберемся, что же такое стресс-тестирование кредитного портфеля и как грамотно его провести. По определению Банка России, стресс-тестирование — аналитический инструмент, призванный обеспечить оценку потенциальных потерь кредитных организаций в случае возможных спадов в экономике. Таким образом, в результате проведения стресс-тестов мы должны определить, как изменится стоимость кредитного портфеля при изменении макроэкономических факторов риска, определяющих спад в экономике и влияющих на наш кредитный портфель. Структура и последовательность шагов процедуры стресс-тестирования кредитного портфеля показаны на рисунке 26.